Kimse çok fazla dikkate almadı ancak Türkiye’de bir şirket üstelik İSO 500 içinde yer alan bir şirket 35 milyon liralık tahvil ihracı yaptıktan hemen 1 ay sonra iflas erteleme başvurusunda bulundu.

Miktarı çok fazla artan özel sektör tahvilleri, ekonomide durgunluk dönemine girdiğimiz ve kur kaynaklı bilanço zararlarının arttığı bir dönemde ciddi bir potansiyel tehdit oluşturuyor. Çin’de hatırlarsanız geçen hafta içinde üstelik bir kamu şirketi temerrüte düşebileceğini ve vadesi gelen tahvillerin ödemesini yapamayacağını duyurmuştu. Benzer temerrütlerin Türkiye’de yaşanmaması için de bir sebep yok.

Borsa yoksa tahvil var

Son dönemde özel sektör borçlanma senetlerinin sayısında çok ciddi bir artış var. Toplam büyüklük 45 milyar TL’yi buldu. Oysa 2010 senesinde özel sektör borçlanma senetlerinin toplamı sadece 3 milyar liraydı.

Bu aracı son dönemde şirketlerin çok sık kullandığı dikkati çekiyor. Hazine faizinde umduğunu bulamayan nitelikli yatırımcılar da bu kağıtları, performans artırıcı vitamin gibi gördükleri için portföylerine almakta sakınca görmüyorlar.

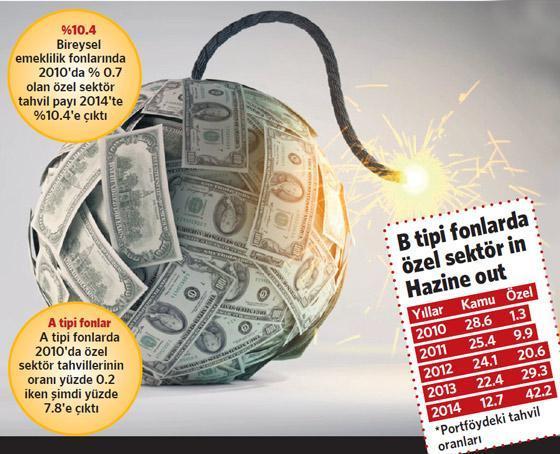

Gerek emeklilik fonları olsun, gerek B tipi fonlar olsun, sepetleri son 1 yılda özel sektör tahvilleri ile doldu taştı. Emeklilik fonlarında 2010’da yüzde 0.7 olan özel sektör tahvil oranı 2014 sonunda yüzde 10.4’e çıkmış vaziyette. BES’lerin toplam büyüklüğü 38 milyar TL civarında. Yani 4 milyar liraya yakın özel sektör tahvili almışlar.

B tipi fonlarda ise oran çok daha büyük. 2010 'da B tipi fonlarda yüzde 1.3 olan özel sektör tahvil oranı 2014 sonu itibarıyla yüzde 42.2’ye gelmiş vaziyette. Hazine bonolarının oranı aynı dönemde yüzde 28.6’lardan yüzde 12.7’lere gerilemiş. Yani

B tipi fonlar da getirisi daha yüksek diye özel sektör tahvillerine yüklenmişler. 34 milyar liralık da B tipi fon büyüklüğü olduğunu gözönüne alırsak burada da

20 milyar liralık bir özel sektör aracı var. Zaten toplamda büyüklük 45 milyar lira demiştik. B tipi fonlar ve emeklilik fonları bu ihraçların 24 milyar liralık kısmını sepetlerine atmışlar demektir.

KOBİ’lere de toplu tahvil ihraç imkanı

Geçen hafta önemli bir gelişme daha oldu. Türkiye’deki yaklaşık 3.5 milyon küçük ve orta boy işletmenin (KOBİ) finansmana daha kolay erişmesi amacıyla, KOBİ’ler tarafından gerçekleştirilecek toplu tahvil ihracı için protokol imzalandı.

Çıkış niyeti kesinlikle çok masum. Yatırım Ortamını İyileştirme Koordinasyon Kurulu’nun KOBİ’lerin sermaye piyasası araçlarından yararlanmasını hedefleyen eylem planı kapsamında, bağımsız denetimden geçen ve yatırım yapılabilir notu alan KOBİ’lerin ihraç edecekleri tahvillere, portföy yönetim şirketlerinin kuracakları girişim sermayesi yatırım fonları yatırım yapabilecek.

Bu yıl gerçekleştirilmesi planlanan ilk ihraçta yaklaşık 100 KOBİ’nin toplamda 300 ile 500 milyon lira arasında ve 1 yıldan uzun vadeli kaynağı, banka kredi limitlerine ilave olarak ve teminat vermeden sağlaması hedefleniyor. Tutarlar çok yüksek değil. Umarım ihraçlarda analizler iyi yapılır da, en başta da belirttiğim ihraçtan 1 ay sonra iflas erteleme benzeri nahoş olaylar yaşanmaz.

2015 ilk çeyrek şirket kârları kur baskısında

Döviz cinsi borç yükü yüksek olan ve döviz açık pozisyonu taşıyan şirketlerin ilk çeyrek kârları TL’deki sert değer kaybı nedeniyle aşağı çekilirken; dolar/TL kurunun etkilerini döviz geliriyle bertaraf edebilen ihracat ağırlıklı çalışan şirketler de euro/dolar paritesindeki sert düşüşten olumsuz etkilenecek. Yatırım Finansman tarafından hazırlanan rapora göre, açık pozisyonu 2014 sonu itibariyle yüksek olan şirketler arasında 1.4 milyar dolar ve 140 milyon euro ile Anadolu Efes, 878 milyon dolar ve 45 milyon euro ile Akenerji, 841 milyon dolar ile Coca Cola, 722 milyon dolar ve 197 milyon euro ile Torunlar GYO, 2.97 milyar dolar ve 624 milyon euro ile Türk Telekom, 3.6 milyar dolar ve 84 milyon euro ile Tüpraş, 4.5 milyar dolar ve 135 milyon euro ile Koç Holding bulunuyor. Analistlere göre, ilk çeyrek kârlarında sadece TL’nin değer kaybı değil; büyümenin düşük kalması da etkili olacak. Yatırım Finansman Genel Müdürü Şeniz Yarcan, “Reel kesimde 182 milyar dolar net açık pozisyon bulunuyor ve bunun önemli kısmı uzun vadeli. Kısa vade için 10-12 milyar dolar borç var ama kısa veya uzun vadeli olsun böyle bir açık pozisyon varsa bilançoya etkisi olacaktır. Bilançoda kâr-zarar tablosunda kur farkı gideri yazdıracak olan aslında toplam borçlardır. Şirketler kesiminde kur farkı gideri ciddi şekilde bilançolara yansıyacak. Bu şirketlerin bir kısmının ihracatı; döviz gelirleri olabilir, bazı enerji şirketlerinde dövize endeksli olanlar var. Bir kısım hedge eden de olacaktır ama bunlar azınlıkta" dedi.